清洁能源发展路径深度剖析(图)

2024/3/7

关键字:

来源:[互联网]

[中国石化新闻网2024-03-06]阅读提示

气候变化问题正在成为撬动全球能源转型乃至国际秩序调整的重要杠杆,走向绿色低碳是不可逆转的时代潮流。我国积极稳妥推进“双碳”工作,经济社会进入加快绿色化、低碳化高质量发展阶段。近年来,我国化石能源基础设施改造与建设、可再生能源技术研发与应用,为下一阶段更深度、更有序、更高效、更安全的能源转型积蓄了能量。

中国石化经济技术研究院日前发布的《中国能源展望2060(2024年版)》报告预测,煤炭消费短期略增,中远期加速下降;石油需求进入增长最后阶段,预计“十五五”中期达峰,达峰后加速下滑。我国能源消费总量将于2030~2035年间达峰,峰值突破62亿吨标准煤,届时非化石能源消费占比在30%左右。在能源消费达峰阶段(2023~2035年),光伏、风能和天然气等清洁能源将成为增长贡献最大的能源品种。未来12年,我国光伏和风电消费量增幅高达240%和40%,非化石能源占比将从18%上升至34%;天然气消费量达到5755亿立方米,占比将从9%增至12%;三者对能源消费总量的增长贡献率合计超过150%。

本版摘选《中国能源展望2060(2024年版)》相关内容,对我国加快构建新型能源体系背景下的天然气、非化石能源、氢能等清洁能源发展前景进行分析,敬请关注。

天然气:发挥好“桥梁能源”作用

发展前景取决于能源总体安全和转型进程

虽然欧洲天然气危机短期冲击全球能源市场,但难以颠覆天然气“桥梁能源”的定位。预计我国天然气需求将于2040年前后达峰,峰值约6100亿立方米,占一次能源消费比例将近13%;到2060年约4000亿立方米,占一次能源消费比例约9%。

近中期,天然气对煤炭的替代减弱,消费增长势头有所放缓。特别在发电领域,作为“桥梁能源”的天然气消费增长势头减弱。预计到2025年,天然气占一次能源消费比例约9%。后期,在可再生能源加快发展和“碳达峰”的压力,以及经济逐渐向好和天然气进口成本降低的利好下,天然气消费增长加快,预计到2030年,占一次能源消费比例约11%。

中远期,天然气的替代空间将被电力和氢能取代,消费增长动力减弱。建材、轻工业等天然气替代相对容易的领域已完成替代,剩余空间有限,同时部分行业逐步进入电力替代阶段,氢能技术取得突破性进展,天然气在取代高碳能源和作为灵活性电源方面的优势遭遇挑战,消费增长减缓直至进入平台期。预计在2040年前后,天然气消费达峰,峰值6100亿立方米,占一次能源消费比例将近13%。

远期,天然气逐渐被电力和氢能替代,消费开始进入下降阶段。随着电气化发展及氢能成本的下降,天然气消费领域被逐步挤压,需求度过平台期开始下降。预计到2060年,天然气消费约4000亿立方米,占一次能源消费比例约9%。

随着能源系统绿色低碳转型深入推进,来自天然气使用的碳排放在总碳排放中的比例持续升高。天然气消费占一次能源的比例“先升后降”,但其碳排放在总碳排放中的占比将持续升高。预计到2060年,全国总碳排放中将近一半由清洁高效的天然气所贡献,能源系统得到根本性优化。

工业和发电显著影响天然气消费

未来最有发展潜力和影响力的两个天然气消费部门是工业和发电,二者对天然气消费量变化的合计贡献将高于80%。

“碳达峰”目标实现之前,天然气着力促成终端能源系统由高碳排放向低碳排放调整。这一时期,为稳妥实现“碳达峰”目标及防治大气污染,推进燃料清洁低碳化调整是优选路径,工业部门是消费增长的主要引擎。

“碳达峰”至天然气需求达峰之间,天然气在终端能源结构改善中的作用减弱,而在电力系统优化中的作用增强。这一时期,随着国内工业转型升级及工艺提升,电力需求比化石燃料需求更加旺盛,工业部门天然气消费增量的下滑带动整体消费增量降低,同时对电力系统的清洁性、稳定性要求也在提升,发电部门天然气需求先加快增长后逐渐企稳;交通部门除了面临电动化的挑战,在天然气可发挥优势的长途运输上与氢能车的竞争越来越激烈。

“碳中和”目标实现之前,电力和氢能加快在终端用能领域渗透,天然气着力于保障电力系统的安全稳定及难电气化领域的燃料需求。随着电气化发展及氢能成本下降,天然气发展空间被逐步挤压,需求度过平台期开始下降。用作普通工业燃料的部分逐步被电替代,高温加热、还原剂部分被氢替代。人口减少带动建筑用能下降,用作炊事、制备热水或取暖的天然气也将被电或掺混的氢取代一部分。可再生能源电力规模的增长带动调峰容量需求的增加,但装机利用率不断下降,发电用气稳步降低。

LNG需求和供应成本长期均看涨

LNG(液化天然气)进口量在近中期内持续增长,但2028年后的不确定性加大。

国产气是支撑天然气需求增长的稳固基石,天然气自给率长期不低于50%。预计国内天然气产量在2040年前后达到峰值,与天然气需求峰值期接近,峰值规模3100亿立方米左右,到2060年仍然可能在2500亿立方米左右。由此判断,天然气总进口量峰值大概率在3000亿立方米以内。

2028年后,或有新增进口管道气项目进入市场。俄罗斯积极推进中俄中线建设。《中国—中亚峰会西安宣言》明确提出支持加快中国—中亚天然气管道D线建设。

LNG进口需求不确定性很高,但远期供应成本看涨或将推动新增进口管道气落地。据测算,2045年LNG进口量峰值将达2330亿立方米,年均增速4.3%;若中亚D线在2028年后建成通气,LNG进口量峰值将降至2030亿立方米,年均增速3.7%;若中俄中线在2030年后建成通气,LNG进口量峰值将降至1830亿立方米,年均增速3.3%;若两条管线均建成通气,LNG进口量峰值将降至1530亿立方米,年均增速2.5%。无论哪种情况,LNG进口需求均有长期增长空间。

未来新增的LNG供应成本水平总体高于已经投产的项目,远期LNG供应成本看涨,对价格的考量或促进新增进口管道气项目落地。同时,未来全球LNG新增供应美国居多,通过进口来源多元化分散风险的考虑也对进口LNG和进口管道气的分配有所影响。

非化石能源:已成为能源系统增量主体

将于2045年前后成为我国能源供应主体

2023年,我国非化石能源在能源消费体系中的供应量增至9.94亿吨标准煤,在一次能源消费中的占比达17.8%,其中,水电、风电、光伏发电装机容量均连续多年居全球首位。

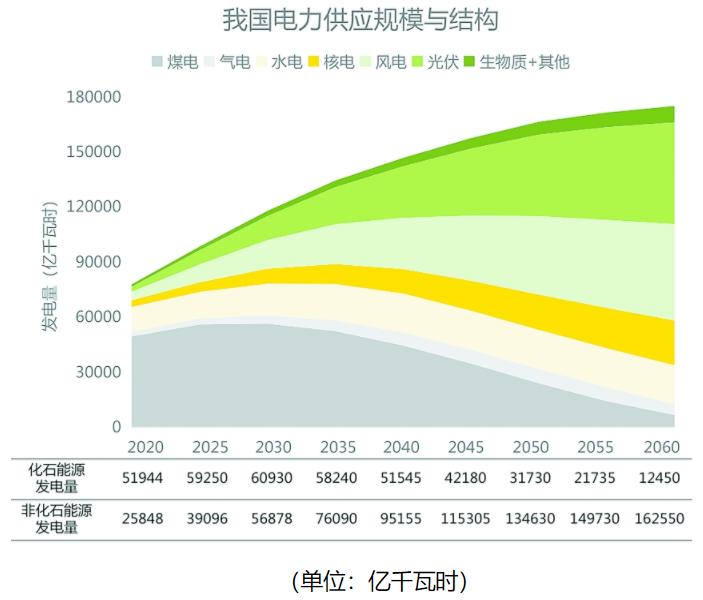

从整体看,非化石能源已成为我国能源系统增量主体,并将于2045年前后成为我国能源供应主体。近期,我国光伏、风电等可再生能源加速扩大规模,“新能源+储能”的新型电力系统逐步构建,预计到2030年,我国非化石能源发电量增至5.7万亿千瓦时,接近总发电量的一半,非化石能源发电装机容量增至26亿千瓦以上,超过我国总发电装机规模的六成。中远期,非化石能源转为能源供应存量主体,随着新型能源体系构建完善,非化石能源发电量和装机容量双双超越化石能源,受替代空间减小等影响,非化石能源发电装机容量增速放缓。远期,非化石能源将成为我国主导能源,预计到2060年,我国非化石能源发电量超过16万亿千瓦时,占我国总发电量的93%。

光伏和风电对非化石能源的增长贡献度最大,沿海核电稳步发展对非化石能源的增长贡献度显著提高。得益于资源、成本、规模优势,风电和光伏是我国非化石能源发电增量的主体,合计占非化石能源装机增量的比例长期在70%以上。沿海核电稳步发展,支撑核电保持稳定增长,对非化石能源发电增量的贡献由近期的10%左右增为远期的20%左右。水电近期仍有一定增长,但在2040年以后,由于新增可开发水电资源受限、装机基本饱和等原因,发电量基本保持稳定。随着技术突破,生物质在电力中应用不断增长,在非化石能源发电增量中占比将由近期5%左右增为远期10%左右。生物质能、地热能和海洋能等其他非化石能源不仅是实现“双碳”目标的有益补充,更是大气污染治理、固体废弃物处理的有效手段。

加大三方协同力度确保非化石能源电力稳定供应

风电、光伏的快速发展,对电力系统的灵活性提出更高要求,电网、供应、需求三方协同力度不断加大。

供应侧方面,煤电、气电作为可靠火电容量发挥重要调峰作用,抽水蓄能和电池储能在未来几年会出现大幅增长。随着非化石能源发电比例提升,煤电、气电作为可靠电源的调峰作用更加凸显。煤发电小时数不断下降,降幅超60%。天然气发电小时数先升后降,2060年降幅接近50%。在储能方面,2025年投运3000万千瓦项目后,储能规模迅速扩大,2050年将提供超过4亿千瓦时电力。

电网方面,“西电东送”“北电南供”格局不变,大规模跨区域产业转移和电力输送并存。未来大型清洁能源基地主要分布在西部、北部,电力需求中心则仍在东部、中部,电力跨区域流动规模将继续扩大,预计到2050年、2060年,跨区域跨省电力流动将分别达8.1亿、8.3亿千瓦。加快发展特高压电网是关键,近中期初步形成东、西部两大同步电网,西部电网间通过多回直流异步联网。远期将全面建成坚强可靠的东部西部同步电网,预计2050年、2060年,我国特高压直流工程输电容量分别达到4.9亿、5.1亿千瓦。

需求侧方面,需求侧管理将在电力系统供需平衡中发挥重要作用,成为安全保供的经济选项。可调节负荷作为一种高效的灵活性资源,随着市场机制建立健全,未来发展空间巨大。预计2025年、2030年、2060年,我国可调节负荷容量分别有望达到0.8亿、1.2亿、3.5亿千瓦,占最大负荷的比重分别约为5%、7%、15%。近期可调节负荷将以缓解电力供需紧张形势为主,中远期以缓解供需紧张和支撑新能源消纳并重。

氢能:广泛深度参与碳中和进程

绿氢有望于2030~2035年迈过经济性“拐点”

2023年,我国氢气供应量3541万吨,其中,煤制氢占比64.6%、电解水制氢占比不足0.5%。随着碳排放约束的增强和电解水制氢经济性的提升,我国化石能源制氢将于“十五五”期间达峰并下行,电解水制氢将于2030年前后开启规模化发展阶段。预计到2060年,我国氢气供应量增至8580万吨,其中煤制蓝氢和天然气制蓝氢占比7%、电解水制氢占比89.5%,制氢耗能占我国一次能源消费总量的18%。

近中期,灰氢是我国的主导氢源,技术成熟,价格低廉,但制氢直接碳排放约占我国能源活动碳排放总量的4%。当前,我国煤制灰氢和天然气制灰氢规模约2800万吨,处在峰值平台期,占氢气供应总量的78%左右。预计2030年后,在碳排放约束政策下,碳排放成本升高推动灰氢成本加速上涨,使得灰氢市场竞争力减弱、供应逐步萎缩,到2060年基本退出。

展望远期,绿氢将成为我国的主导氢源,并在氢气供应低碳化、能源消费低碳化进程中发挥关键作用。在电解水制氢技术升级、智能化制造和可再生能源发电降本共同作用下,我国绿氢有望于2030~2035年迈过经济性“拐点”,进入规模化发展阶段。预计我国绿氢供应量将于2030年增至300万吨,于2035年达到1188万吨,于2040~2045年突破3000万吨,正式成为我国主导氢源(占专门制氢50%以上),于2060年达到7680万吨。

蓝氢是我国氢源低碳化的重要补充,将于2030年后提速发展。尽管蓝氢发展有其特定适用场景,但是整体来看蓝氢经济性在近中期不及灰氢、远期不及绿氢,使得蓝氢产业规模扩张存在局限。

氢气是一种二次、甚至三次能源,氢能和可再生能源的渗透推广将深度重构我国能源供给与利用模式。

应用场景趋于多元化,2060年消费总量增至8580万吨

展望未来的氢能社会,氢能将扮演燃料、原料、储能介质等多重角色,广泛深度地参与工业、交通、建筑、发电等部门的碳中和进程。预计2060年,我国氢能消费规模达8580万吨,占我国终端能源消费总量近12%。

我国氢能消费增长历程可以划分为三大阶段:

示范发展阶段(当前至2035年)。在此期间,氢能交通、绿氢炼化、氢冶金等应用场景尚不具备经济规模,95%以上的氢气仍用于工业领域。预计这一阶段我国氢能消费规模增长缓慢,年均增速在1.5%左右;氢能消费规模增幅有限,增至4264万吨,较当前增长23%左右。

快速推广阶段(2036~2050年)。在此期间,预计我国氢能消费量约6790万吨。尽管工业部门仍将占据氢能消费量的2/3左右,但氢能应用场景从以炼油化工为主向冶金、水泥、玻璃、陶瓷等场景推广,并在交通、建筑等领域实现规模化应用。预计氢能占我国终端能源消费总量的比重将从4.5%增至8%。

多元应用阶段(2051~2060年)。我国能源转型进入碳达峰收官阶段,“燃料”将与“原料”并列成为氢能的最主要用途,预计我国氢能消费规模将再扩张26%左右。氢能的多元化应用主要体现在3个层面:一是作为一种平价的零碳燃料,广泛用于工业领域,提供高品位热;二是氢能以甲醇、氨等氢基燃料的形式,助力航空、水运等行业深度脱碳;三是氢储能和氢发电将成为确保我国电力系统安全稳定的重要一环。