国内炼化企业应探寻海外发展空间(图)

2023/9/28

关键字:

来源:[互联网]

[中国石化报?2023-09-27]

李超张皓洁王德亮张佳

(中国石化经济技术研究院市场所研究员)

国内炼化产业即将面临两大挑战:一是成品油市场受电动车产业冲击,消费增速下降,而且未来电动车还会侵蚀汽油车的保有量,进而导致汽油总消费量的下降;二是受出口增速下降及产业转移的影响,大宗化工产品需求增长放缓。这些挑战会使炼化企业收入、利润下降,同时资产估值下降、负债率上升。然而,企业转型相关新业务投资剧增,如新能源、新材料、CCUS等需要巨额投资。收入减少、投资增多,现金流将受到巨大挑战,如果不解决该问题,难以实现基业长青。

既然国内炼化产品出现过剩,炼化企业可否将视野转向海外?

《区域全面经济伙伴关系协定》(RCEP)(由东盟十国发起,邀请中国、日本、韩国、澳大利亚、新西兰、印度共同参加,通过削减关税及消除非关税壁垒,建立十六国统一市场的自由贸易协定)区域市场空间广阔,2035年市场缺口达1万亿元,利用RCEP投资便利化及与中国距离较近优势,可赴东南亚投资多产汽油、化工轻油和塑料的炼化一体化项目。还可利用印度东盟自贸协议将炼化产品覆盖印度市场。未来,以此为基地继续拓展非洲、拉美市场,2050年非洲、拉美市场规模将达2.5万亿元。利用海外发展空间为内部转型争取时间,可为转型提供持续稳定的现金流。

赴海外寻找第二增长曲线

基业长青的企业需要第二增长曲线。历史上,凡是基业长青的企业,都在销售主力达峰前培育第二增长曲线。某行业若产能过剩,企业如果无额外收入,营业额将大幅下降。效益差的企业要么裁员要么降薪。在此状态下,企业缺乏足够现金流去发展新业务和培养人才,导致人才流失,转型更加困难,最终企业逐渐萎缩。

国内炼化企业要实现基业长青,同样需要寻找第二增长曲线。由于世界各国发展水平是有梯度的,国内炼化产品供应逐渐过剩,各炼化企业“内卷”越来越严重,但很多国家和地区对炼化产品需求缺口依然巨大或者越来越大,我们可以将产品出口或者产能转移到这些地区赚取利润。RCEP区域2035年炼化产品缺口销售额可达1万亿元,非洲和拉美地区2050年炼化产品缺口销售额可达2.5万亿元。这些海外收入可为国内炼化企业转型提供稳定持续的现金流。

为何说RCEP区域是未来主要炼化产品需求地区,主要原因是该区域将承接人类工业第五次产业转移,即从我国向东南亚及周边转移。我国选择这块区域转移有三大理由:一是从产业转出国看,近年来我国人工及土地等各类成本上升抬高了相关产业综合成本;二是从产业承接国来看,东南亚各国年轻人占比较高,人工、土地、水电等各类成本较低;三是复杂的地缘政治影响。

这三大因素导致中国和东南亚建制品厂的利润差越来越大,进而导致东南亚炼化产品消费量越来越大。

炼化产品利润是由供应和需求共同决定的。随着我国电动汽车的普及和产业转移等影响,炼化产品消费增速将逐渐下降。然而供应却在剧增,由于我国近年来炼化产能大幅增加、产能逐渐过剩,炼油及乙烯产能均达世界第一,24类大宗化学品产能排世界第一的有23类;供强需弱,导致我国炼化产品利润将逐渐下降。

关于未来东盟及南亚炼化产品需求规模的问题,有两种方法供读者参考。第一种是根据历史上各主要国家人均炼化产品消费量,推测未来产业接收国炼化产品需求可能达到的量。在原油消费方面,如果东盟及南亚达到消费相对较低的中国水平,人均0.52吨,其25亿人口原油总消费量将达到13亿吨,较目前消费增加7.4亿吨。在树脂消费方面,如果东盟及南亚达到消费相对较低的日本水平,人均69公斤,总消费量将达到1.3亿吨,较目前消费增加8800万吨。在PX(对二甲苯)消费方面,如果东盟及南亚达到消费相对较低的日本水平,人均10.8公斤,总消费量将达到2750万吨,较目前消费增加950万吨。

东盟及南亚炼化产品增长空间巨大,由于全球范围的碳中和及新能源战略,预计2030年其需求缺口约1.5亿吨成品油、1000万吨树脂、320万吨PX。2030年后,随着各国经济发展和产业的更大规模转移,总缺口将会继续扩大。

第二种方法参考全球知名炼化产品数据供应商IHS、FGE(费氏全球能源咨询公司)等机构预测。

“十四五”期间东盟及南亚各类产品消费增速较快,“十五五”期间增速将回落。从绝对增量看,树脂增量最大,因树脂需求涵盖面广,涉及生产生活方方面面,包括电子产业、家电产业,2030年两地树脂需求缺口高达1500万吨,化纤增量次之,达18万吨,橡胶过剩约570万吨。此外,FGE预测2030年东盟及南亚汽油缺口约3100万吨,石脑油缺口约1亿吨。

不同地区人均石油消费量

不同地区化学品消费增长情况

党的二十大报告指出,要大力推进高水平对外开放,畅通国内国际双循环。炼化企业应积极响应国家号召,大力走出去促进双循环。《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》,开启第二个百年奋斗目标新征程,要求实行高水平对外开放,开拓合作共赢新局面。一是建设更高水平开放型经济新体制,坚定维护中国企业海外合法权益,实现高质量引进来和高水平走出去。二是推动共建“一带一路”高质量发展。构建互利共赢的产业链供应链合作体系,深化国际产能合作,扩大双向贸易和投资。坚持以企业为主体、以市场为导向,遵循国际惯例和债务可持续原则,健全多元化投融资体系。三是积极参与全球经济治理体系改革。积极参与多双边区域投资贸易合作机制,推动新型领域经济治理规则制定,提高参与国际金融治理的能力。炼化企业“走出去”可有力贯彻党和国家畅通双循环的战略部署。

以东盟为例,目前中国与东盟互为对方第一大贸易伙伴,RCEP生效后对东盟各国非常有利,他们能更高效地发展代工产业,并带来产业升级机会,可辐射超25亿人口的大市场(东南亚及南亚)。某些国家想脱离中国产业链,但其不能脱离亚洲产业链,中国与RCEP相关国家产业链联系得越紧密,越不容易脱钩。其他地区同样适合该逻辑,这就是中国炼化企业必须走出去的重要意义。

重点布局地理中心位置

总体看,东南亚未来需求和总体营商环境、工业指数优于其他地区,因此布局该区域较为有利。东南亚地区布局策略采用三轮筛选法,第一轮筛选出客观因素不符合建厂的国家,如日本、韩国、澳大利亚、新西兰等,这些国家要么成本高,要么在逐渐退出炼化产业。第二轮从安全等方面综合考虑筛选其他国家。第三轮对炼化基础、营商环境、综合成本和综合风险进行分析。

通过第三轮筛选,在东南亚地理中心的国家,如马来西亚、文莱、印度尼西亚等,均是较好选择。

此外,在东南亚中心位置建厂,产品不仅可以辐射东南亚诸国,还可以将产品输出到印度等南亚市场。在东南亚建设炼化一体化项目,可以说是一石多鸟。

通过上述布局,可为中国炼化企业转型提供稳定的现金流。

在东南亚建厂竞争力较强

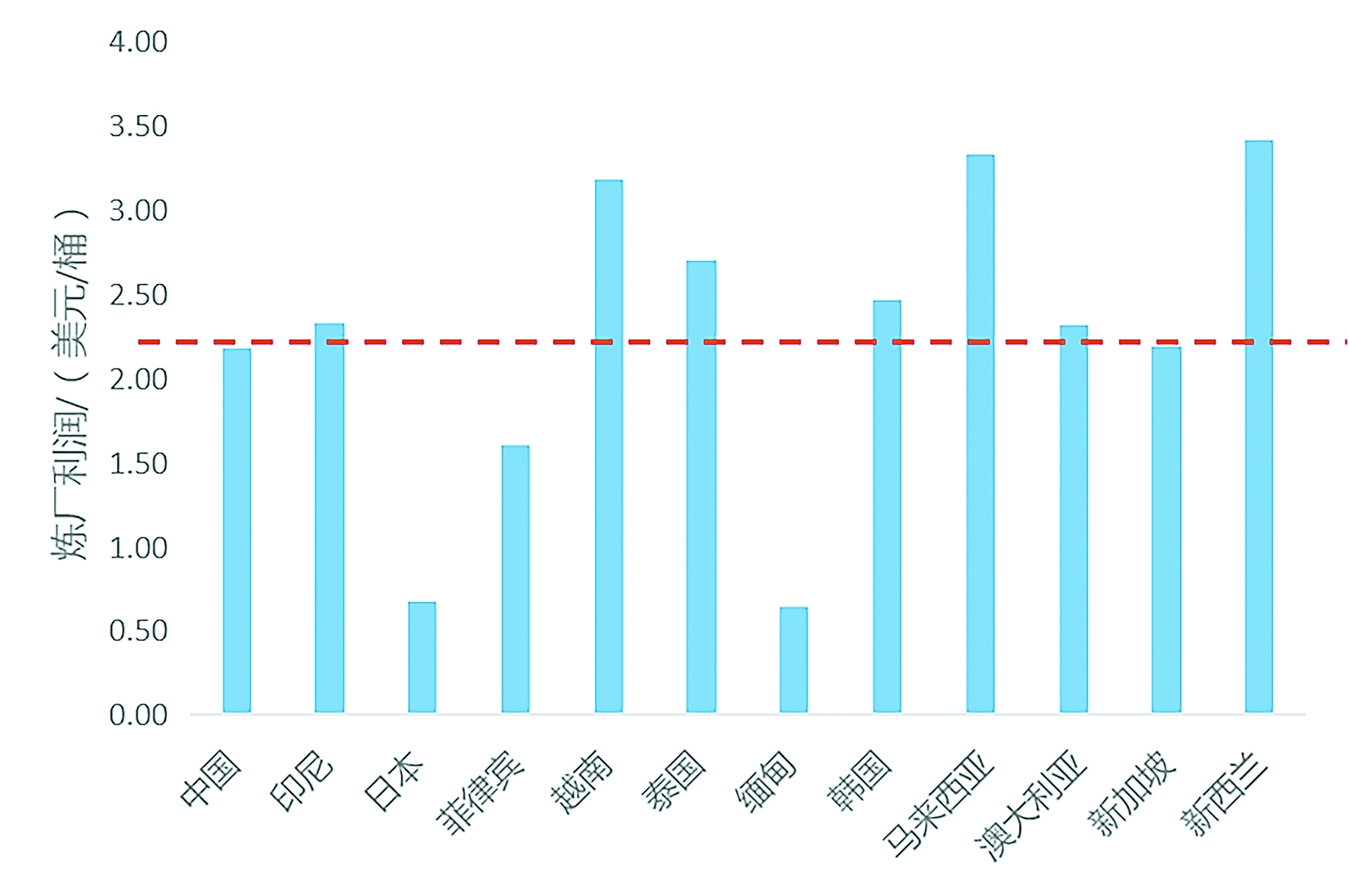

从炼厂竞争力因素分析入手,对影响炼厂利润的位置、装置规模等因素进行定量分析。

选用伍德麦肯兹70家炼厂2021年经营数据,从炼厂利润组成分析、装置规模、炼厂结构、炼厂位置四个因素对炼厂竞争力影响因素展开分析,具体内容如下:

炼厂利润组成分析。从成本分类看,原油成本是炼厂利润的决定性因素,占比超90%。因此,原油成本控制对炼厂利润至关重要。因原油是充分竞争的市场,那么运费(海运+路运)则是决定原料成本的关键因素。从成本细项看,燃动成本或能源成本是利润薄厚的一个关键因素。可变操作成本与利润比值是原油因素之外的又一关键影响因素。因此,与可变操作成本直接相关的燃动成本将是炼厂竞争力的关键影响因素。

装置规模因素,装置规模越大,竞争力越强。通过70家炼厂利润算术均值与装置权重利润均值的对比可以看出,与直接计算的算术均值相比,权重均值要高出59%,这说明装置规模对于炼厂利润影响巨大,并且规模越大,盈利能力越强。从具体分析来看,规模越大,平均操作成本越低,利润越高。

沿海装置竞争力较强。沿海地区炼厂利润要高于全国炼厂的平均利润。沿海地区采购原油的价格相对较低,装置规模普遍较大,造成固定成本和可变操作成本相对较低。总体来看,沿海炼厂在原油成本、产品收入方面优势明显。

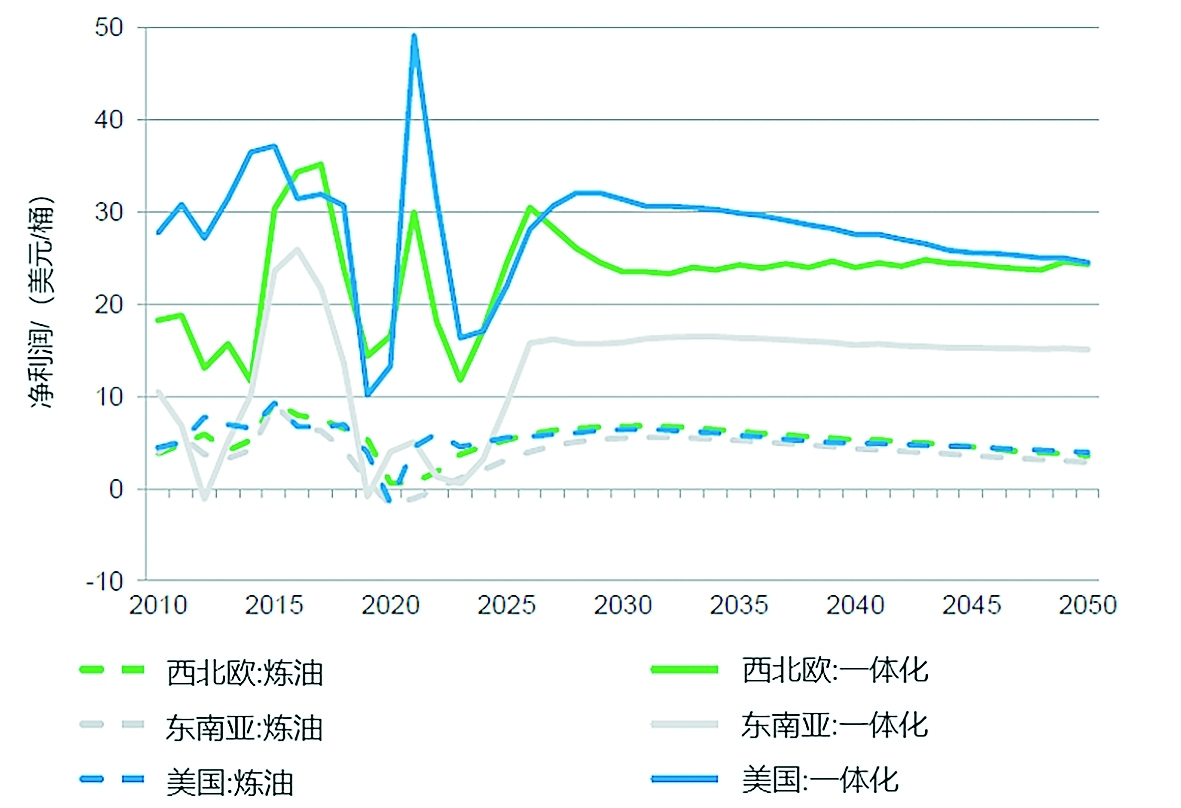

炼厂结构因素,一体化显著提升炼厂效益。从统计数据可以看出,2020年全球炼厂炼油毛利约为一体化装置利润的34%,且多数炼厂毛利排名远低于一体化装置。从全球不同地区情况来看,一体化装置利润也要远远高于炼油厂。

在其他条件一样的情况下,运输距离就是关键因素,如果在东南亚建厂并在当地销售,运输距离最短,竞争力最强。

亚太地区炼油和一体化装置净利润情况

不同地区炼油和一体化装置净利润情况